Конец прошлого и начало нынешнего года ознаменовались скандальным отзывом лицензий у ООО «Трансэнергобанк» и ОАО АКБ «Экспресс» и почти бесшумным – у КБ «Дербент-Кредит». Затем последовали проверки в ряде других дагестанских банков. Чем завершились проверки, пока неизвестно, но в мае, за полгода до окончания служебного контракта, покинул свой пост председатель Национального банка РД Центробанка РФ Сиражудин Ильясов. Как сказались эти события на банковской системе? Попробуем разобраться, исходя из того, что банки выполняют роль и коммерческого предприятия, выдавая кредиты, и социального института, сохраняя вклады и обеспечивая расчётно-кассовое обслуживание.

Незадолго до кризиса

Если судить по публичным заявлениям Сиражудина Ильясова, которые он сделал в середине ноября 2012 года, то есть чуть более полугода назад, то банковская система Дагестана развивалась в целом нормально, в соответствии с растущими потребностями экономики республики. Почти все банки благополучно преодолели барьеры, связанные с требованиями увеличения минимального размера уставного капитала сначала до 90 млн рублей (с 1.01.2010 г.), а затем – до 180 млн (с 1.01.1012 г.), расширили банковскую сеть за счёт создания дополнительных офисов, увеличили число видов и количество банковских услуг. Более того, успокаивал он, 99,99% вкладов населения находилось в банках, являющихся участниками системы страхования вкладов, а их объём за последние 2 года и 9 месяцев (с 1.01.2010 г.) вырос с 13,1 млрд руб. до 30,8 млрд рублей. Увеличивались и суммы выданных кредитов, объёмы которых за 2010 год составили 35,1 млрд руб., за 2011 год – 46,9 млрд руб. и за 9 месяцев 2012 г. – 47,2 млрд руб.

Такой же позитивный настрой уже после опровержения первой волны слухов о банкротстве АКБ «Экспресс» царил 7 декабря на мероприятии Ассоциации дагестанских банков, посвящённом итогам завершающегося 2012 года. Председатель этой ассоциации Али Алиев вручил грамоты лучшим на тот момент банкам, в том числе КБ «Эсидбанк» (по номинации «Прибыль»), ООО «Дагэнергобанк» («Кредитный портфель» и «Депозиты частных лиц»), АКБ «Экспресс» («Собственный капитал»). Он вместе с тем отметил, что необходимо докапитализировать большинство дагестанских банков, повысить их конкурентоспособность, преодолеть дефицит кредитных средств и выйти на рынок межбанковского кредитования. В целом же показатели итогов года оказались хорошими.

Спираль разоблачений

В январе отзыв лицензий и обещания уголовных дел сопровождались невнятными объяснениями и взаимными упрёками Ильясова и руководства АКБ «Экспресс». Информация о 200 тысячах вкладчиках этого банка, часть из которых не может получить свои деньги, создала напряжение в обществе.

В прессе вновь появились статьи, рассказывающие о масштабных (на десятки млрд рублей) нарушениях в этом и других дагестанских банках, ударивших по репутации банковской системы РД и властей. Центробанк РФ, лишивший 21 января 2013 года лицензии АКБ «Экспресс», пообещал вкладчикам выплату размещённых средств Агентством по страхованию вкладов (АСВ) через отделения ОАО «Сбербанк России» и тем самым разрядил обстановку.

После кризиса

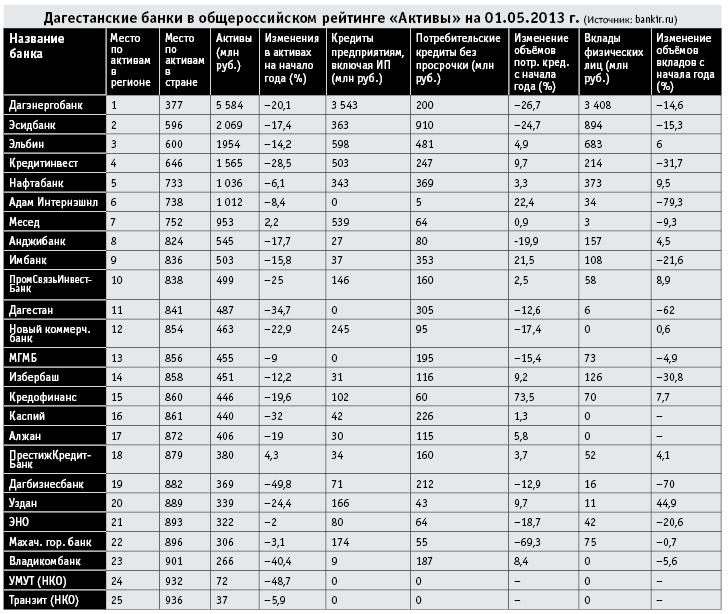

Эти события не могли не отразиться на показателях работы дагестанских банков. На сайте информационного агентства Bankir.Ru опубликованы рейтинги банков РФ, в том числе и дагестанских региональных банков, а также показатели активов и капиталов банков, выданных кредитов и привлечённых вкладов (см. таблицу). Так вот, активы (включающие в себя кредиты, депозиты и прочие размещённые средства, счета в Центробанке России, денежные средства на корсчетах и на счетах фонда обязательных резервов, ценные бумаги, приобретённые кредитными организациями, прочие активы и др. составляющие) у 24 из 25 дагестанских региональных банков за четыре месяца 2013 г. снизились на 2–49,8% и уменьшились в сумме до 20 млрд 958 млн рублей, тогда как в 2012 году их активы выросли в целом на 26%. Снижение в этом году в основном связано с уменьшением показателей расчётных счетов банков, которые не были компенсированы ростом кредитов предприятиям (включая ИП), достигнутым в большинстве дагестанских кредитных учреждений. Объёмы потребительских кредитов в 14 из 23 банков с начала года тоже увеличились, поскольку в Дагестане, как и в России в целом, проявилась тенденция усиления потребительского бума.

А вот вклады физических лиц в 13 из 23 региональных банков с начала года уменьшились, причём в некоторых – существенно (на 79,3%) – в целом до 6 млрд 403 млн, тогда как за 2012 год их объём увеличился аж в 2,1 раза. Для несильных региональных банков это чувствительные потери, и если до недавнего времени им удавалось в определённой степени конкурировать с филиалами крупных российских банков, то сейчас это делать будет труднее, поскольку с 1 марта 2013 года ЦБ РФ удвоил резервирование по необеспеченным розничным ссудам, включая потребительские кредиты. В частности, по мнению некоторых специалистов, это осложнит положение банков с малой долей капитализации. Достаточность их капитала окажется на пороге минимально допустимых 10%, и эти банки, соответственно, не смогут расширять объём операций, а ужесточение требований к резервам по необеспеченным кредитам скажется на прибыли банков. И пока частные кредитные организации будут изыскивать резервы для увеличения собственных средств для дальнейшего роста, на рынке уже закрепятся другие игроки – госбанки. Очевидно, что это противоречит принципам добросовестной конкуренции, причём не только с точки зрения доступности средств для повышения капитала. Вероятно, поэтому общая сумма вкладов физических лиц в региональных банках и филиалах кредитных организаций других регионов продолжает расти: 25 млрд, по данным на 01.01.2012 г.; 28,1 млрд – на 01.01.2013 г. и 31,8 млрд – на 01.04.2013 г.

Поэтому не случайно, выступая 24 мая на круглом столе, посвящённом Дню предпринимателя, председатель Ассоциации дагестанских банков Али Алиев заявил о необходимости оказания помощи дагестанским банкам, поскольку, как и малый бизнес в экономике, они находятся в аналогичном положении на финансовом рынке. В частности, он высказался за использование региональными банками возможностей системы рефинансирования, которая из-за сокращения объёмов оказалась малодоступной.

Видимо, легче обратиться за помощью к государству, хотя ресурсы банков складываются и из фондирования акционеров, и из рынка межбанковских кредитов (МБК), и из средств корпоративных клиентов, с которыми банк сотрудничает, а также из средств физических лиц региона.

Как быть?

Неизвестно, что будет делать Национальный банк РД для улучшения положения банковской системы республики, однако стало известно о предложениях руководства АСВ по изменению законодательства о банковской деятельности, основанных на уроках истории дагестанских банков. В частности, предлагается ввести уголовную ответственность за фальсификацию банками отчётности. АСВ предлагает законодательно увеличить страховые выплаты вкладов от 700 тысяч до 1 млн рублей, что обусловлено инфляцией, а также решить вопрос о гарантировании обязательных пенсионных накоплений путём их страхования через АСВ. Вот как прокомментировал предложения АСВ старший научный сотрудник Института проблем рынка РАН Михаил Чернышов: «Мы поддерживаем всех, кто считает, что страховые выплаты вкладов нужно увеличить. Но как бы ни повышали предел страховых выплат, это не повысит доверие граждан к банковской системе, если НКО АСВ будет решать вопрос о том, кому платить страховку, а кого «запрессовать» и кинуть. Государство в лице Нацбанка РД должно наконец вмешаться в беспредел и дать по рукам зарвавшимся менеджерам из этой «особой» НКО, которые, вместо защиты интересов вкладчиков, стоят на страже интересов своих премий и бонусов. С каких пор некоммерческие организации стали подменять в нашей стране Следственный комитет, полицию и суды?»

Помимо этого, многие специалисты считают, что помочь банкам и экономике может снижение ставки рефинансирования Центробанка на кредиты, которая сейчас составляет 8,25%. Напомню, что к этой ставке банки добавляют свои проценты за риски и маржу. Но вводимые меры по удвоению резервирования по необеспеченным розничным ссудам банков обязательно приведут к росту ставок по розничным кредитам. В связи с этим Владимир Путин 23 мая на встрече с представителями российского бизнес-сообщества заявил: «Я думаю, что и риски завышены у коммерческих банков сегодня, во всяком случае те деньги, которые они берут за эти риски, завышены, и их собственные непроизводственные расходы неэффективными никто не считает… но контроль за качеством банковской системы, за её надежностью должен быть, безусловно, обеспечен».

С другой стороны, по мнению некоторых наблюдателей, дагестанские банки, истинными хозяевами которых являются крупные чиновники и руководители госпредприятий, созданы или для удобства работы в своей нише, или для ухода от налогов, или для использования мошеннических схем, а потому не заинтересованы в развитии банка.

Ещё одна «зачистка»?

Одной из топовых новостей 5 июня стала статья в газете «Известия», сообщившая, что в Дагестан отправилась бригада инспекторов из Центробанка, которая начнёт вскоре масштабную внеплановую проверку местных банков. В ней руководитель «Проекта национального развития» Андрей Черепанов (бывший начальник валютного управления Центробанка) предполагает, что «нарушения, вскрытые за последнее время во многих банках региона, вряд ли могли иметь место, если бы не слабый контроль со стороны сотрудников Нацбанка республики, заинтересованность которых в этом также не следует исключать. Вместе с Ильясовым может уйти вся руководящая верхушка Нацбанка Дагестана».

Так, напоминают авторы статьи, по факту хищений в Трансэнергобанке в особо крупном размере возбуждено уголовное дело, а следователями выявлены случаи фальсификации. В частности, вклады граждан на 4,8 млрд рублей оказались фиктивными. Кроме того, в представленном в прошлом году отчёте Росфинмониторинга указано, что более десятка северокавказских банков замешаны в масштабной обналичке, среди которых и Трансэнергобанк, где, согласно отчёту, за девять месяцев 2012 года обналичено 27 млрд рублей. Между тем начальник аналитического управления Банка БКФ Максим Осадчий сообщил 5 июня «Известиям», что дагестанские банки уже снизили свою активность при проведении операций с наличными — «их совокупный оборот за апрель 2013 года сократился в три раза по сравнению с аналогичным периодом прошлого года». Может, испугались?

А зам. председателя Нацбанка Дагестана Шамиль Абуев 5 июня заявил для РИА «Новости»: «Утверждение о том, что председатель Нацбанка ушёл на пенсию в связи со скандалами, не соответствует действительности. В республике не проводится никаких внеплановых проверок, все проверки проходят согласно утверждённому в декабре графику, который был подписан председателем Центробанка».

На тревожные размышления наводит и следующий факт: эксперты заметили, что и в первом квартале 2013 года сберегательная активность россиян оказалась высока, а прирост средств населения в банках в феврале и марте в среднем составил 11,3 млрд рублей в день. В Дагестане же эта активность невелика. Так, если по итогам благополучного для большинства дагестанских банков 2012 года размер среднедушевого вклада физических лиц по России составил 82,9 тыс. рублей, а в Ставропольском крае – 38,3 тыс., то в Дагестане – 8,4 тыс. рублей. Это говорит о невысоком уровне доверия к банкам со стороны населения, в том числе со стороны бизнеса, который в значительной части продолжает оставаться в тени, а наличные деньги транспортируются частным охранным предприятием на самолётах в Москву.

- 7 просмотров