Второй рейтинг крупнейших компаний Дагестана (по итогам 2014 года) даёт несколько более оптимистичную картину ситуации в экономике республики, нежели первое исследование, выполненное по итогам 2013 года. Если в предыдущем рейтинге убедительные показатели роста продемонстрировала всего лишь одна отрасль – пищевая промышленность, то результаты второго рейтинга позволяют утверждать, что в Дагестане есть как минимум три отрасли-локомотива крупного бизнеса. Помимо пищепрома (где доминируют производители алкоголя), это строительная отрасль, существенно прибавившая за счёт такого специфического сегмента как дорожное строительство, и торговля.

В то же время ситуация в хронически проблемной сфере ЖКХ и энергетики за год стала только хуже – именно здесь накоплена основная масса долгов и убытков компаний – участников рейтинга. Неоднозначная ситуация сложилась в нефтегазовой промышленности Дагестана. С одной стороны, её крупнейший игрок, нефтеперерабатывающий завод «Каспий-1», завершил 2014 год с рекордной для себя чистой прибылью за последние годы (почти 192 млн рублей). Но, с другой стороны, ведущее предприятие республики в сегменте добычи ПАО «НК “Роснефть” – “Дагнефть”» зафиксировало крупный чистый убыток (269,5 млн рублей) из-за снижения выручки в результате падения мировых цен на нефть, а также роста себестоимости добычи и управленческих расходов.

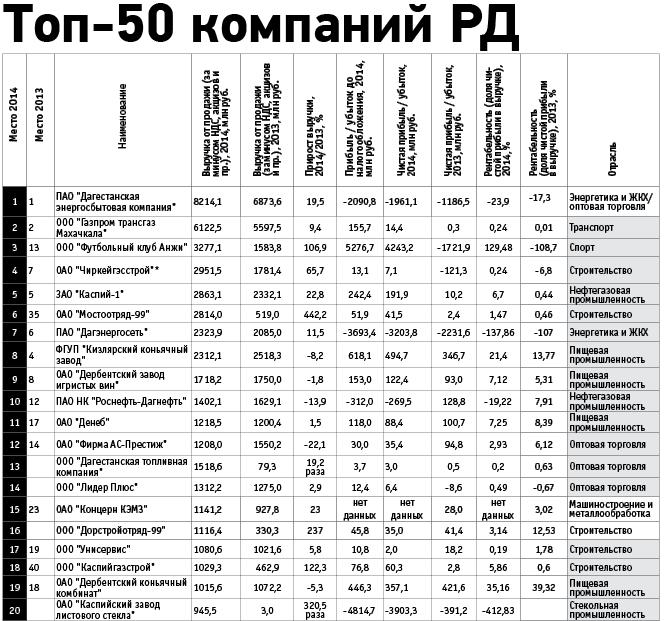

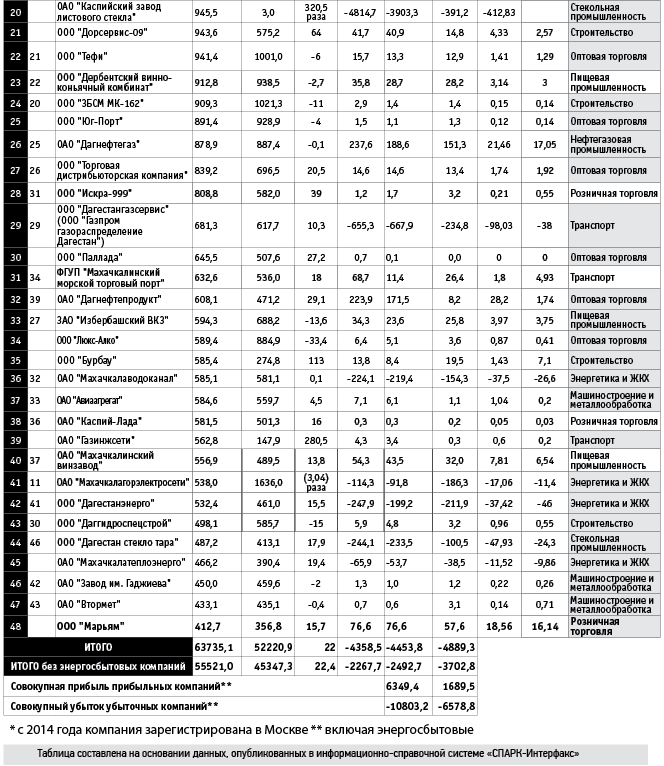

Два основных показателя рейтинга – выручка и чистая прибыль компаний-участников – в 2014 году имели тенденцию к заметному росту, в отличие от показателей 2013 года, которые характеризовались либо почти нулевой, либо отрицательной динамикой. Совокупная выручка 48 компаний – участников рейтинга 2014 года – составила 63,735 млрд рублей (или 55,521 млрд без энергосбытового сегмента). Для сравнения: аналогичный показатель прошлого года был равен 59,099 млрд рублей (или 50,472 млрд без энергосбытов). Иными словами, совокупная выручка рейтинга за год показала рост на 7,8%, а без энергосбытовых компаний – на 10%.

Если же сравнивать выручку за два года только тех компаний, которые вошли в рейтинг по итогам 2014 года, то динамика окажется ещё выше: плюс 22% в целом и плюс 22,4% без энергосбытов. В ситуации нового экономического кризиса, в которой оказалась российская экономика в 2014 году, двузначная динамика выручки – это вполне убедительное достижение. При этом сразу десять компаний рейтинга показали рост выручки более 30%, хотя в то же время 16 организаций продемонстрировали по этому показателю отрицательную динамику.

Совокупные показатели чистой прибыли участников рейтинга по итогам 2014 года характеризовались разнонаправленной динамикой. С одной стороны, значительно выросла совокупная чистая прибыль прибыльных компаний – от 1,75 млрд рублей в 2013 году до 6,349 млрд рублей в 2014 году, то есть в 3,6 раза. Правда, здесь необходимо оговориться, что большая часть агрегированной чистой прибыли (66,8%) приходится на футбольный клуб «Анжи» за счёт распродажи его «звёздного» состава, то есть эта прибыль была сгенерирована вне реального сектора экономики.

Если же исключить показатели «Анжи», то совокупная чистая прибыль участников рейтинга за 2014 год составила всего 2,106 млрд рублей, или на 20% больше, чем у прибыльных компаний 2013 года. Но и такую динамику можно считать довольно успешной, тем более что количество прибыльных компаний в нынешнем рейтинге увеличилось – теперь их 38, тогда как годом ранее было 36.

В то же время резко вырос совокупный убыток убыточных компаний – если годом ранее он составлял 6,312 млрд рублей на 11 предприятий, то теперь достиг 10,803 млрд рублей на 10 компаний. Основной вклад в этот процесс внесли хронически проблемные организации из сферы ЖКХ и энергетики, которые за 2014 год существенно нарастили свои и без того громадные убытки. Значительный вклад в увеличение совокупного чистого убытка сделал и дебютант рейтинга – ОАО «Каспийский завод листового стекла», из-за девальвации рубля столкнувшийся со значительными проблемами с погашением валютных кредитов.

«Состав исполнителей» рейтинга по итогам 2014 года претерпел немалые изменения, хотя общее количество участников исследования осталось примерно тем же (48 компаний в нынешнем рейтинге и 47 компаний в прошлом). Прежде всего, семь компаний покинули рейтинг, поскольку их выручка упала ниже минимального входного порога (400 млн рублей) – это ОАО «Дагэнергоремстрой», ОАО «Завод “Дагдизель”», ООО «Нарт», ООО «Каспэнергосбыт», ООО «ИВТ», ООО «Трубопроводстрой», ООО «Цемтрейд». Ещё по четырём компаниям из прошлого рейтинга отсутствовали данные по финансовым показателям за 2014 год – это ЗАО «Автолюкс», ООО «Медфармаснаб», ООО «Энергосбыт-1» и ООО «Дагэнергобанк». Относительно двух последних компаний известно, что в 2015 году они фактически покинули рынки своего присутствия («Энергосбыт-1», близкий к экс-мэру Махачкалы Саиду Амирову, свернул свою деятельность в ходе реорганизации энергетической отрасли в Дагестане, а у Дагэнергобанка была отозвана лицензия ЦБ РФ).

Вместо 11 выбывших компаний в рейтинге представлено 12 новых. В первую очередь это ряд торговых предприятий – дистрибьютор безалкогольных напитков ООО «Лидер Плюс» (по имеющимся данным, аффилирован с ОАО «Денеб»), ООО «Дагестанская топливная компания», зерновой трейдер ООО «Юг-Порт», торговец металлами ООО «Паллада», дистрибьютор алкоголя ООО «Люкс-Алко», а также розничная торговая компания ООО «Марьям». Во-вторых, заметно увеличилось число компаний в строительной отрасли, которую пополнили три предприятия из сферы дорожного строительства – ООО «Дорстройотряд-99», ООО «Дорсервис-09» и ООО «Бурбау». Также в рейтинг впервые вошли ОАО «Каспийский завод листового стекла», ОАО «Газинжсети» и ОАО «Махачкалатеплоэнерго».

С точки зрения формального отношения компаний – участников рейтинга – к средним (с выручкой от 400 млн до 1 млрд рублей) и крупным (более 1 млрд) предприятиям, каких-либо существенных изменений за год не произошло. В рейтинге по итогам 2013 года к формально крупным относилась 21 компания, в рейтинге по итогам 2014 года в эту группу вошло 19 предприятий. В числе выбывших из числа формально крупных организаций – ОАО «Дагэнергоремстрой», ОАО «Завод “Дагдизель”», ООО «Нарт», ЗАО «Автолюкс», ОАО «Махачкалагорэлектросети», ООО «Медфармаснаб», ООО «Энергосбыт-1», ООО «Тефи». Их место заняли компании из сфер строительства и торговли – ОАО «Мостоотряд-99», ООО «Дагестанская топливная компания», ООО «Лидер Плюс», ООО «Дорстройотряд-99», ООО «Каспийгазстрой». При этом два предприятия – Дагестанская топливная компания и «Дорстройотряд-99» – в 2013 году по формальным признакам находились ещё в группе малых и микропредприятий (с выручкой менее 400 млн рублей).

Строительство: бенефис дорожников

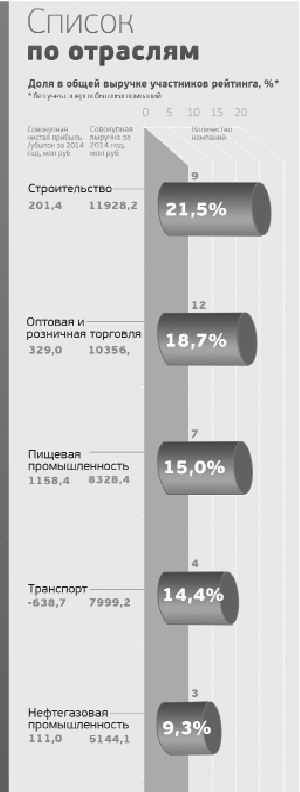

Как и в рейтинге по итогам 2013 года, строительство оказалось на первом месте по совокупной выручке в отраслевом разрезе, причём его доля даже несколько выросла (21,5% против 19,9%). Основной вклад в сохранение лидерства отрасли внесли дорожно-строительные организации – пять из девяти строительных компаний рейтинга представляют именно этот сегмент (ОАО «Мостоотряд-99», ООО «Дорстройотряд-99», ООО «Дорсервис-09», ООО ЗБСМ «МК-162», ООО «Бурбау»). При этом несколько крупных компаний из прошлого исследования выбыли из текущего рейтинга в связи с резким падением выручки (ОАО «Дагэнергоремстрой», ООО «Нарт», ООО «Трубопроводстрой»).

Заметное усиление дорожников, безусловно, связано с назначением главой республиканского агентства по транспорту и дорожному хозяйству Загида Хучбарова, который на протяжении предыдущих десяти лет занимал пост председателя совета директоров ОАО «Мостоотряд-99». 2013 год оказался для этой компании весьма неудачным – выручка составила всего 519 млн рублей. Однако уже в 2014 году «Мостоотряд» с лихвой отыграл спад, заработав 2,814 млрд рублей – рекордный объём выручки за последние пять лет. Крупнейшим госконтрактом, заключённым компанией, стала реконструкция взлётно-посадочной полосы в махачкалинском аэропорту «Уйташ» (стоимость – 2163,5 млн рублей). Кроме того, компания заключила два контракта в ходе подготовки к юбилею Дербента на общую сумму порядка 410 млн рублей.

В проекте модернизации махачкалинского аэропорта приняла участие и компания «Дорстройотряд-99», учредителем которой является генеральный директор «Мостоотряда-99» Арсен Гаджиев. В апреле 2014 года она заключила контракт на строительство IV пускового комплекса автодороги Махачкала – Аэропорт с подъездом к Каспийску стоимостью 440 млн рублей. Кроме того, «Дорстройотряд-99» стал победителем конкурса на реконструкцию дороги Грозный – Ботлих – Хунзах – Араканская площадка на участке 214–220 км с начальной стоимостью 666,8 млн рублей.

Крупные контракты по капитальному ремонту ряда дагестанских участков федеральной трассы М29 «Кавказ» в прошлом году заключило и махачкалинское ООО «Дорстройсервис-09», занявшее в рейтинге 23 место с приростом выручки на 64%. А зарегистрированное в Кизилюртовском районе ООО «Бурбау» благодаря реализации контрактов на реконструкцию и капремонт дорог Садаркент – Канциль, Касумкент – Курах и Мамедкала – Хучни в 2014 году увеличило выручку более чем вдвое. Наконец, ещё один старожил дорожной отрасли Дагестана, компания «ЗБСМ МК-162», работающая главным образом за пределами республики, заключил масштабный контракт стоимостью 954,3 млн рублей в Иркутской области на реконструкцию автодороги Р-258 «Байкал».

Вполне удачным оказался 2014 год и для крупнейшей строительной компании Дагестана – ОАО «Чиркейгэсстрой», которая теперь зарегистрирована в Москве. Если 2013 год предприятие завершило с крупным чистым убытком в 121,3 млн рублей, то в прошлом году была получена чистая прибыль в размере 7,1 млн рублей, а выручка увеличилась почти на 66%. В годовом отчёте компании говорится, что за 2014 год были значительно расширены масштабы деятельности, в частности объём работ, выполненных собственными силами, увеличился от 1,376 до 1,964 млрд рублей (на 42,7 %), а производительность труда – от 873,11 тысячи рублей на человека до 1,287 млн рублей на человека, или на 47,4%.

ПИЩЕВАЯ ПРОМЫШЛЕННОСТЬ И АПК: В ЛИДЕРАХ ТОЛЬКО АЛКОГОЛЬ

Пищевую промышленность в рейтинге вновь представляют семь предприятий, шесть из которых являются производителями алкогольных напитков (ФГУП «Кизлярский коньячный завод», ОАО «Дербентский завод игристых вин», ОАО «Дербентский коньячный комбинат», ООО «Дербентский винно-коньячный комбинат», ЗАО «Избербашский винно-коньячный завод», ОАО «Махачкалинский винзавод») и один (ОАО «Денеб») – производителем безалкогольных напитков. Все они были представлены и в рейтинге по итогам 2013 года.

В целом пищепром (а фактически, учитывая «состав исполнителей» в рейтинге, винно-коньячную промышленность) следует признать наиболее успешной отраслью экономики Дагестана. Все семь крупнейших предприятий этой отрасли завершили 2014 год с чистой прибылью (аналогичная ситуация наблюдалась и по итогам 2013 года), в совокупности составившей 1,158 млрд рублей при совокупной выручке в размере 8,328 млрд рублей. Таким образом, средняя рентабельность по отрасли составила 13,9%, что является весьма высоким уровнем в ситуации экономического кризиса. Для сравнения: по итогам 2013 года этот показатель был равен 12,1%.

Однако уже 2015 год может оказаться для крупнейших игроков дагестанского пищепрома (точнее винно-коньячной промышленности) не столь успешным. Об этом, в частности, предупреждает годовой отчёт Дербентского коньячного комбината (ДКК), где перечислен ряд негативных для алкогольного рынка факторов. Прежде всего, это резкий рост ставки акциза на крепкий алкоголь (в 2013 году она составила 400 рублей за литр, в 2014-м – 500 рублей), что поставило официальных производителей в непростые условия. Как отмечается в отчёте ДКК, согласно исследованию рынка коньяка, проведённому компанией IndexBox, наблюдаются структурные сдвиги в потреблении коньяка: растёт доля более дешёвой продукции, а также нелегального производства.

Вторым существенно негативным фактором для коньячного рынка является новый экономический кризис, сопровождающийся падением реальных доходов населения и, как следствие, значительным снижением потребительской активности. Уже в 2014 году в ряде сегментов российского алкогольного рынка был отмечен спад производства: выпуск коньяка снизился на 7% (до 6,9 млн декалитров), столового вина – на 5,3% (до 32,1 млн декалитров).

В текущем году эта тенденция укрепилась и не обошла стороной Дагестан. В конце августа стало известно, что производство бутилированного коньяка в республике по итогам 1 полугодия уменьшилось на 12% в сравнении с тем же периодом прошлого года в связи с тем, что ряд ключевых производителей снизили производство из-за слабой реализации продукции. Так, ДКК сократил выпуск коньяка на 48,6 тысячи дал, Избербашский ВКЗ – на 70,7 тысячи дал, Дербентский винно-коньячный комбинат – на 12,1 тысячи дал.

Фактически это означает, что в винно-коньячной промышленности Дагестана усугубляется давняя проблема недозагрузки мощностей ведущих предприятий. К примеру, ДКК (по собственной оценке, контролирует порядка 5% коньячного рынка РФ) в прошлом году произвёл всего 225 тысяч дал коньяка при максимальной мощности около 1,1 млн дал, то есть потенциал предприятия по основной продукции использовался лишь на 25%.

Похожая ситуация сложилась и на Дербентском заводе игристых вин (ДЗИВ): при производственной мощности по игристым винам в 3,9 млн дал предприятие в 2014 году выпустило 2,125 млн дал (а по тихим винам недозагрузка ещё выше – произведено 39,4 тысячи дал при мощности 418 тысяч дал). При этом производственные показатели за последние годы имеют тенденцию к снижению. Для сравнения: в 2011 году ДЗИВ выпустил 2,587 млн дал игристых и 48,8 тысячи дал тихих вин. Следствием этого стала фактическая стагнация выручки предприятия: в 2014 году она составила 1,718 млрд рублей, что сопоставимо с 2011 годом (1,711 млрд рублей). Среднемесячная зарплата, согласно годовому отчёту предприятия за 2014 год, в период 2011–2014 годов заметно снизилась – от 27,4 до 24,6 тысячи рублей.

Однако уже в ближайшие годы ДЗИВ может существенно увеличить выпуск продукции благодаря реализации долгосрочной инвестпрограммы по посадке виноградников. В 2014 году предприятием был осуществлён ввод основных средств на рекордную за последние несколько лет сумму – 387,4 млн рублей, в том числе виноградников на 246,9 млн рублей.

Что же касается прочих сегментов дагестанского пищепрома (а также смежного АПК), то здесь на протяжении уже нескольких лет наблюдается отсутствие сколько-нибудь значимого перехода реализуемых или заявляемых инвестиционных проектов в успешно работающие крупные предприятия. Пока по формальным признакам даже немногие современные предприятия дагестанского АПК и пищепрома остаются компаниями малого бизнеса, которым ещё очень далеко даже до новой установленной Правительством РФ с 2015 года минимальной планки для средних предприятий (1 млрд рублей).

К примеру, ОАО «Кизлярагрокомплекс», уже несколько лет осуществляющее масштабную инвестпрограмму модернизации производства, в 2014 году показало выручку в размере всего лишь 293,3 млн рублей. Хасавюртовский консервный завод (ХКЗ), после модернизации производства демонстрировавший высокую динамику роста доходов (с 2010 по 2012 годы его выручка увеличилась от 89,4 до 261,7 млн рублей), в прошлом году показал резкое снижение доходов (до 58 млн рублей) и в феврале 2015 года оказался под процедурой наблюдения. Аффилированное с ХКЗ ООО «Дагагрокомплекс», несколько лет назад заявившее многомиллиардный проект в северных районах республики, завершило 2014 год с выручкой 178,9 млн рублей и также имеет ряд проблем с реализацией своих инвестиционных намерений.

Некоторые из заявленных в республике крупных проектов в АПК в силу ряда причин вообще превратились в долгострои (например, «АгроДагИталия» и «Агрико Северный Кавказ»), а те, которые уже прошли первую стадию реализации, столкнулись с проблемами из-за нового финансового кризиса. В частности, согласно сентябрьскому сообщению Минсельхоза РД, на 2016 год в связи со значительным удорожанием стоимости импортного оборудования и технологий было перенесено строительство второй очереди тепличного комплекса ООО «Агромир» (6 га, первая очередь площадью 6 га запущена). Похожая ситуация сложилась и в СПК «Нива», который ввёл в эксплуатацию 2,6 га современных теплиц, но дальнейшая реализация проекта идёт с отставанием от графика в связи с трудностями в получении кредитных средств. Как скоро эти предприятия окажутся в числе крупнейших компаний Дагестана и произойдёт ли это вообще, можно только догадываться.

ЖКХ И ЭНЕРГЕТИКА: СНОВА ХУЖЕ НЕКУДА

В рейтинге по итогам 2014 года отрасль представляют шесть компаний: две энергосетевые (ОАО «Дагэнергосеть» (ДЭС), ОАО «Махачкалагорэлектросети»), две теплоэнергетические (ООО «Дагестанэнерго», ОАО «Махачкалатеплоэнерго»), одна водораспределительная (ОАО «Махачкалаводоканал») и одна энергосбытовая (ПАО «Дагестанская энергосбытовая компания» (ДЭСК)).

В сравнении с прошлым рейтингом изменения довольно существенные: добавилась одна новая компания (ОАО «Махачкалатеплоэнерго», преодолевшее «входной барьер» по выручке) и остались за рамками исследования две сбытовые структуры – ООО «Энергосбыт-1» и ООО «Каспэнергосбыт». Как уже было сказано, первая из этих компаний фактически ушла с рынка, а по второй на момент составления рейтинга отсутствовали открытые данные по финансовым показателям за 2014 год.

Однако главная особенность отрасли – огромные убытки – не только осталась неизменной, но и ещё больше усугубилась. Если в рейтинге по итогам 2013 года семь компаний из сферы энергетики и ЖКХ показали общий чистый убыток в размере 2,874 млрд рублей, то за 2014 год шесть крупнейших компаний в этой отрасли сгенерировали убытки на 5,721 млрд рублей, то есть ровно вдвое больше. Особенно «отличились» в деле накопления убытков две крупнейшие энергокомпании Дагестана – ДЭСК и ДЭС: первая из них показала за 2014 год прирост чистого убытка на 774,6 млн рублей (или на 65,3%), вторая – на 972,2 млн рублей (плюс 65,5%).

Причины катастрофического роста убытков двух этих компаний во многом идентичны. В годовом отчёте ДЭСК за 2014 год говорится, что многолетняя убыточность компании обусловлена «установленными тарифами на электроэнергию ниже экономически обоснованного уровня и созданием с 2010 года резерва по сомнительным долгам». В годовом отчёте ДЭС за 2013 год к этим двум факторам добавлен ещё один: превышение фактического уровня потерь электроэнергии в сетях компании над нормативным значением.

Текущий год дал робкую надежду на то, что дальнейшее ухудшение ситуации в ключевых дагестанских энергокомпаниях удастся остановить. В сентябре в республике начала деятельность новая структура – ОАО «Дагестанская сетевая компания» (ДСК) (51% акций принадлежит ОАО «МРСК Северного Кавказа», 49% – правительству Дагестана). В качестве её целей заявлены обеспечение бесперебойного энергоснабжения, создание единого центра ответственности за качество предоставляемых услуг, повышение платёжной дисциплины, формирование единого подхода к тарифообразованию.

Однако уже этап создания компании оказался непростым. Первоначально в рамках ДСК предполагалось объединить сети и сбыт – именно об этом в апреле 2015 года заявил генеральный директор ОАО «Россети» Олег Бударгин в ходе встречи с главой Дагестана Рамазаном Абдулатиповым: «Учитывая, что сегодня важна сбытовая сфера, мы хотим перевести в поле деятельности новой компании в первую очередь её. Второй этап – перевод сетевой составляющей». Однако на пути этих планов незамедлительно встало дагестанское УФАС, заявившее, что подобное объединение противоречит законодательству РФ (а также, добавим, идеологии реформы электроэнергетики, проведённой Анатолием Чубайсом). В результате документ, в рамках реализации которого была учреждена ДСК, получил название «Дорожная карта по созданию совместной электросетевой компании и консолидации электросетевого комплекса Республики Дагестан» и был подписан в июне 2015 года на Санкт-Петербургском международном экономическом форуме Рамазаном Абдулатиповым и гендиректором МРСК СК Юрием Зайцевым.

Тем не менее возможность «завести» (пусть даже временно) под ДСК сбыт сохраняется. Это может произойти в том случае, если гарантирующий поставщик Дагестана – ОАО «ДЭСК» – будет лишён данного статуса с одновременным введением в его отношении процедуры наблюдения. В таком случае функции гарантпоставщика временно передаются сетевой компании в порядке так называемого «подхвата», и два таких прецедента в СКФО уже есть. В апреле 2015 года статуса гарантпоставщика для Чеченской Республики была лишена компания ОАО «Нурэнерго» с временным переходом данной функции к сетевой компании ОАО «Чеченэнерго», а в ноябре такие же санкции были применены к ОАО «Ингушэнерго». Из годового отчёта ОАО «ДЭСК» за 2014 год следует, что в компании не исключают подобного развития событий. «Основным риском функционирования гарантирующего поставщика на оптовом рынке является лишение статуса субъекта оптового рынка в связи с наличием неурегулированной задолженности перед поставщиками оптового рынка электроэнергии (мощности)», – говорится в этом документе.

Что же касается новой структуры ДСК, то именно она станет тем «зонтиком», под которым будет проводиться консолидация сетевых активов Дагестана, провозглашённая ещё в 2012 году. На данный момент наиболее значимым движением в данном направлении стала передача в аренду МРСК Северного Кавказа имущественного комплекса ОАО «Махачкалагорэлектросети» (МГЭС), начавшаяся в середине 2014 года. «МРСК Северного Кавказа начинает в этих сетях операционную деятельность, с тем чтобы наводить там порядок, снижать потери и налаживать финансовую дисциплину. Другого у нас способа нет, через суды взыскивать задолженности устали, поэтому сами туда приходим», – заявил в связи с этим тогдашний врио гендиректора МРСК СК Сергей Архипов.

Непосредственным результатом этого шага стало резкое снижение выручки МГЭС – от 1,637 млрд рублей в 2013 году до 538 млн рублей в 2014 году. Одновременно вдвое снизился и чистый убыток компании, хотя объёмы кредиторской и дебиторской задолженности остались приблизительно на том же уровне (кредиторка в 2013 году составляла 3,312 млрд рублей, в 2014 году – 3,119 млрд рублей; дебиторка – 2,89 млрд рублей в 2013 году и 2,66 млрд рублей в 2014 году). Сохранилась и структура конечных собственников компании: по данным последнего доступного списка аффилированных лиц от 31 марта 2015 года, в число ключевых акционеров МГЭС входили компании и граждане, близкие к экс-мэру Махачкалы Саиду Амирову.

Этот же круг лиц продолжает удерживать контроль над ещё двумя ключевыми коммунальными предприятиями столицы Дагестана – ОАО «Махачкалатеплоэнерго» и ОАО «Махачкалаводоканал», которые также закончили 2014 год с крупными убытками (у первой компании непокрытые убытки на конец 2014 года составили 336,8 млн рублей, у второй – 773,8 млн). Причины, указанные в годовых отчётах компаний, как и в случае с энергетиками, идентичны: во-первых, неполное покрытие регулируемыми государством тарифами всех затрат на оказание услуг, а во-вторых, крайняя изношенность инженерных сетей и сооружений, что требует больших затрат на внеплановые ремонты.

Кроме того, коммунальные компании Махачкалы накопили значительные объёмы долгов: на конец 2014 года объём кредиторской задолженности у «Махачкалаводоканала» составлял 1,276 млрд рублей (рост на 25,5%), у «Махачкалатеплоэнерго» – 1,005 млрд (рост на 33,5%).

Еще одна хронически убыточная теплоэнергетическая компания из рейтинга, ООО «Дагестанэнерго», основными активами которой являются Махачкалинская и Каспийская ТЭЦ, за 2014 год увеличила размеры кредиторки на 27,1% (до 887 млн рублей). Основные долги «Дагестанэнерго» сложились перед газоснабжающими организациями, что в декабре 2014 года привело к введению в отношении компании наблюдения, а в нынешнем марте – и к возбуждению уголовных дел против её бывшего руководства.

СТЕКОЛЬНАЯ ПРОМЫШЛЕННОСТЬ: ФИАСКО НА СТАРТЕ

Главным новичком рейтинга крупнейших компаний Дагестана по итогам 2014 года стал Каспийский завод листового стекла (КЗЛС) – предприятие, которое, по замыслу властей республики, должно было стать флагманом «новой индустриализации» и чуть ли не панацеей от многих экономических напастей. После ввода в эксплуатацию в конце 2013 года КЗЛС действительно продемонстрировал быстрый рост производственных показателей и выручки, лишь немного не дотянув до формального порога для крупного бизнеса – 1 млрд рублей в год. Однако из-за девальвации рубля новый завод, в ходе строительства которого использовались в основном валютные кредиты, столкнулся с серьёзными финансовыми сложностями.

Согласно данным годового отчёта КЗЛС, чистый убыток предприятия за 2014 год составил порядка

3,805 млрд рублей, и основной вклад в отрицательный финансовый результат внесли нестабильность курса рубля и процентных ставок. Если в конце 2012 года сумма рублёвых обязательств КЗЛС перед его основным кредитором, Внешэкономбанком, составляла 2,504 млрд рублей, а валютных – около 3 млрд рублей, то уже через два года эти показатели выросли до 4,4 и примерно 8 млрд рублей соответственно. Кроме того, заводу приходилось брать кредиты у коммерческих банков и даже заимствовать деньги у махачкалинского футбольного клуба «Анжи», спонсором которого является КЗЛС. В результате на конец 2014 года общий объём кредиторской задолженности предприятия достиг 14,642 млрд рублей, а недостаток оборотных средств для покрытия краткосрочных обязательств составил 4,873 млрд рублей.

Столь безрадостные финансовые показатели вынудили аудитора годового отчёта КЗЛС группу «ПрайсвотерхаусКуперс» (PwC) сделать вывод о том, что у компании имеются признаки несостоятельности (банкротства), установленные законодательством РФ. В аудиторском заключении также сказано о «существенной неопределённости, которая обусловливает значительные сомнения в способности общества продолжать непрерывно свою деятельность». Согласно российскому законодательству об акционерных обществах, при наличии подобного аудиторского заключения компания должна подать заявление о банкротстве, что и было сделано в начале августа 2015 года. Впрочем, исполнительный директор КЗЛС Абакар Мудунов сразу же заверил, что завод не перестанет работать ни при каких условиях.

Основным источником выручки, а следовательно, и погашения кредиторской задолженности, для КЗЛС является реализация продукции, и здесь многое будет зависеть от того, как быстро завод сможет наращивать своё присутствие на внешних рынках и, соответственно, увеличивать поступления в валюте. В ходе реализации проекта заявлялось, что до 40% своей продукции КЗЛС сможет поставлять на экспорт, однако в первый год работы его доля оказалась гораздо скромнее – всего 7,1%, или 67,2 тысячи тонн стекла.

Что же касается внутреннего рынка, то здесь ситуация далеко не обнадеживающая: основной потребитель листового стекла, строительная отрасль, переживает серьёзный кризис в связи с падением платёжеспособного спроса, при этом в последние годы на рынок вышло немало новых предприятий. Наиболее опасный конкурент КЗЛС – завод транснациональной компании Guardian – расположен сравнительно недалеко, в Ростовской области, причём был построен значительно быстрее, чем дагестанское предприятие. В общем, стекольный завод, призванный стать гордостью республики, чуть ли не с первых дней своей работы оказался для неё головной болью, и лучшим вариантом развития событий в сложившейся ситуации станет реструктуризация его долгов.

СПОРТ: ЛЕБЕДИНАЯ ПЕСНЬ «АНЖИ»

Самой прибыльной компанией Дагестана по итогам 2014 года оказался футбольный клуб «Анжи», который зафиксировал рекордный объём чистой прибыли – 4,243 млрд рублей. Объясняется это более чем просто: в 2014 году команда распродавала свой «звёздный» состав, с которым ей удалось завоевать бронзу в чемпионате России 2012–2013 годов, а затем пробиться в четвертьфинал Лиги Европы.

Распродажа игроков позволила «Анжи» стать самым прибыльным футбольным клубом России 2014 года – притом, что ряд топовых команд Премьер-лиги показали серьёзные убытки. Однако следует напомнить, что в предшествующие три года (2011–2013) «Анжи», покупая игроков, показал совокупный чистый убыток в 6,8 млрд рублей, а по итогам 2015 года команда, скорее всего, существенно снизит свою позицию в рейтинге. Для сравнения: если «бронзовый» состав «Анжи», по данным авторитетного германского портала о футбольных трансферах Transfermarkt, обошёлся владельцу клуба, миллиардеру

Сулейману Керимову в 148 млн фунтов стерлингов (или порядка 237 млн долларов), то нынешний состав тот же источник оценивает всего лишь в 16,6 млн фунтов стерлингов (почти 26 млн долларов).

По итогам 17 туров текущего первенства Премьер-лиги махачкалинская команда занимала последнее место в таблице и, похоже, максимум, за что ей придётся бороться – это выживание в высшем дивизионе. А недавнее высказывание Рамазана Абдулатипова о том, что Сулейман Керимов устал тащить на себе клуб, явно свидетельствует о том, что доходы «Анжи» за 2015 год будут куда более скромными.

P.S.: Пока в рейтинге крупнейших компаний Дагестана фактически отсутствуют высокотехнологичные компании, однако сегодня в республике постепенно появляется фундамент для будущих успехов в этой отрасли. На роль «инкубатора» для новых высокотехнологичных компаний Дагестана, к примеру, претендует проект «Периметр» фонда «Пери» Зиявудина Магомедова, стартовавший в сентябре 2015 года. В случае успеха это начинание если не изменит экономический ландшафт Дагестана, то, по меньшей мере, сделает его более разнообразным, чем сегодня.

Алибег Гапаров

- 57 просмотров